未來三到五年,人民幣房地產基金一定回事中國商業地產的主要投資者之一,房地產基金對于中國房地產企業而言,既不是“救命稻草”,也不是“鏡中花、水中月”。

房地產基金在國際上已發展了50年之久,在美國,房地產基金產生于上世紀60年代,且大部分投向商業物業,經過幾十年發展,其投資商業物業的比重大概占到70%以上,成為房地產行業的一個重要的資本提供者,尤其是在商業地產領域。

縱觀全球范圍內,大部分好的寫字樓都是地產基金持有,商業地產,工業地產也是如此,其發展途徑到后來的股票基金REITs和房地產私募股權基金PE發展。

自2002年基強聯行通過與上百宗外資投資交易分析形成以下數據分析:

1. 國際基金投資方來源地分析:

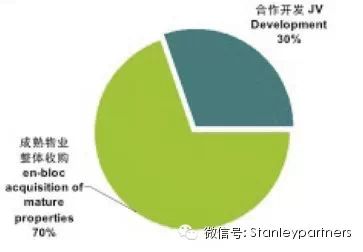

2. 國際基金投資項目類型分析:

國際基金在中國的神秘“旅程”

國際房地產基金進入中國的第一輪發生在2002-2005年,這些國際外資投行包括Morgan Stanley ,JP Morgan ,麥格理,ING、美林等進入中國之后標志著外資房地產基金在中國的正式開始。基金剛來到中國以后起了很奇怪的變化,因中國當時只有住宅房地產市場同時也比較賺錢,就紛紛投資于住宅地產,上述的國際投行,都無一例外。但是由于其中部都是投資商業物業為主,所以,自2006年起基金慢慢向商業物業靠攏,隨著香港和新加坡REITs的放開,外資投行為了可將所購物業打包上市,紛紛開始在中國大肆購買物業,如摩根士丹利收購上海浦東陸家嘴中央公寓、麥格理旗下MGPA基金購買上海新天地新茂大廈、花旗銀行購買北京西城西環廣場等等,同時在人民幣升值等多重因素之下,外資進入中國達到了第二個頂峰。

2006-2008年私募股權基金投資了不少房地產開發企業。截止到08年4月,房地產上市公司一共有141家,其中上海,深圳分別有57家、40家。但是從03年以來,在滬深兩市一共有6家房地產公司上市,但是同期在境外特別是香港一共有30家企業IPO成功上市。到08年4月。在境外,包括香港上市公司,一共有44家。

自2008年末爆發了金融危機,在國內市場上活躍的外資房地產基金,國際外資投行機構總部因為金融危機影響,出現了很大問題,因此在中國市場的投資也開始趨于緩和。其中有一些機構出售物業是為了救總部,但更多的,則是因為即使找到了好的項目,但由于整個金融環境的影響,有限合伙人LP也是自身大幅所受,因此,只能告訴基金的管理者GP,暫時停止投資房地產。

人民幣崛起之路

自2009年人民幣基金開始起步、國內銀行開始開放,市場從金融危機后回暖,當時房地產企業都不愿意要外資,特別是一些沒有上市的開發企業。在人民幣資金充裕的情況下,再加上外資增加的一道一道審批手續,更不愿意接受外資基金,所以這個時候人民幣資金就顯得更加有吸引力。同時,人民幣基金的橫空出世使本來就收到限制的外資房地產基金更受到了擠壓。

對于外資房地產基金來講,以前在房地產市場內做投資競爭較少,但隨著很多外資房地產基金已經進入,人民幣房地產基金的崛起也成為了其中的威脅,加大了競爭。后者在本土,行動更快,行動也更靈活,只是由于目前中國還沒有《房地產業基金法》,因此只能變相通過信托等方式募集房地產基金,資金量一般只有2.5個億,資金規模還不是很大,與國外動輒10億、20億美元相比,差距很大。然而,大部分所謂的人民幣房地產基金主要是投資在住宅開發項目上。

外資很難參與住宅開發,他們更習慣于商業物業,而人民幣房地產基金則沒有信心做商業地產。在商業地產領域,商業項目要求的資金量都比較大,如一個商業項目是8萬平米的話,單價按照4萬/平方米計算,需要資金就達到24億,不僅資金量大,而且需求時間還很長,這恰恰是人民幣房地產基金所不具備的,而外資房地產基金就能更好地發揮自己的經驗和優勢,與國內房地產商合作開發商業地產。

房地產基金投資回報風險分析

從收益回報率上。在美國公開募集的REITs年收益率在4%-7%之間,私募的PE股權基金收益率10%-12%,第二和第一本投資人收益率稅后分別為12%-15%以上(見表1)。而目前人民幣房地產私募基金的預期收益率普遍高于10%,在未來幾年人民幣基準利率繼續下行的趨勢下,人民幣房地產私募基金對個人投資者的吸引力將是十分明顯的。由于美國銀行開發貸款的利率處于3%-5%之間,而國內翻然開發貸利息超過8%。所以從理論上說,人民幣私募PE股權基金翻然回報率高于美國PE股權基金3-5個點。那也就是說,人民幣私募股權的指導收益率應該在年化11%-15%。不過,目前市場上非常多見的是超過20%預期收益的私募基金,甚至在傳聞中還存在年化收益40%的產品。對此表示出了擔憂:“這會存在風險轉嫁的危險。”

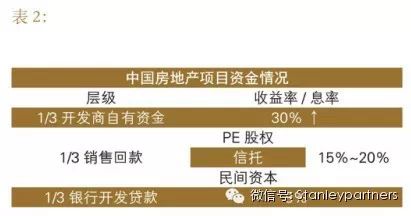

中美兩國的房地產項目開發資金構成對照,來分析回報高企的人民幣房地產私募基金可能存在的風險。“在美國一個房地產項目的資金投入層次表分為5層,PE股權基金處于資金投入層次表的第三層。而中國的房地產開發項目資金構成往往只有三部分:1/3開發商自有資金、1/3銷售回款、1/3銀行開發貸款。PE股權、信托、民間資本參與的層級是銀行開發貸款而定上一級(充當銷售回款的角色)。(見表2)而國內扁平化的結構不易評估各個資金層級之間所承擔的風險。”

提供的國內房地產項目通常能提供內部收益率(IRR)20%進行計算得出,當一個房地產項目的金融產品(基金/信托/民間資本)參與超過50%股權投資,所開發項目為30%收益率時,開發商的開發利潤將為10%。

金融產品攤薄開發商利潤的后果無意識承擔更大的項目開發風險。在美國,地產項目IRR在10%-15%之間。第一股本金(開發商自有自己)的收益率在15%上下,PE股權的收益率在10%-12%之間。享受項目最多利潤的開發商承擔了項目開發的最大風險。那么,如果將中國的項目資本套入到美國地產項目資金投入模型中來看,利潤倒掛現象也就意味著風險倒掛。而約定氣餒的銷售回款不足就意味著基金/信托產品的無法兌付或延期兌付。

從商業地產而言,商業地產私募基金的回報率除了計算通過運營實得的租金回報外,更重要的是取決于基金的退出方式。最理想的方式是由REITs接受。因為REITs的年化收益較低。由于公開的REITs年化收益率為4%-7%,商業地產退出的最好方法,不但使投資的資金和利潤得到回籠,而且上市的資產項目,也可以通過REITs的法規,同時通過資產管理團隊的專業管理,為投資REITs的投資者帶來長期穩定的收益。

中國房地產基金未來發展的方向

未來三到五年,人民幣房地產基金一定會是中國商業地產的主要投資者之一。房地產基金對于中國房地產企業而言,既不是“救命稻草”,也不是“鏡中花、水中月”。房地產基金在中國剛剛起步,就跟當年的股票市場一樣,沒有正規的法律出臺,只因為市場有這個需求,大家就開始試著做。但規模不是很大,還存在一些無序發展,所以,它絕對不能是房地產的救命稻草。中國在發展房地產基金時,應該注意以下四點:

第一, 要做好監管,保障投資人購買金融產品的權益,減低風險。

第二, 提高可以投資的資產,好品質的商業經營性物業能夠提供穩定健康的固定收益。

第三, 建立良好、完整的專業人員培訓及認證資格,包括:資產管理師、投資分析師、子產品股市、商業運營管理師等。

第四, 拓展資金來源,讓更多的保險公司、退休基金、公私營的公積金、機構投資企業等為LP。

更多信息 請關注基強聯行官方微信 ‘

微信號:Stanleypartners

|